Na declaração de IRS, os pais com guarda partilhada podem escolher a percentagem que querem deduzir das despesas dos filhos com guarda alternada, desde que o total represente 100 por cento. Por exemplo, a mãe pode deduzir 60% e o pai 40%, ou vice-versa.

Antes, cada pai só podia deduzir 50% das despesas dos filhos (saúde, educação, etc.), mesmo que o tribunal tivesse definido que os gastos fossem divididos em partes diferentes. O prazo para comunicar o agregado, através do Portal das Finanças, regra geral, termina a meio de fevereiro. Até lá, os pais têm de indicar:

- a situação de residência dos filhos. É obrigatório referirem a mesma situação – residência alternada. Se um comunicar que o dependente em guarda conjunta não está em residência alternada, e o outro referir que está, a comunicação fica suspensa. Caso não haja acordo sobre o que declarar, é muito provável que a Autoridade Tributária chame os pais para apresentarem o acordo de regulação das responsabilidades parentais. O Fisco terá em conta o que constar desse acordo.

- a percentagem que cada um vai deduzir. É preciso estarem de acordo sobre quanto cada um vai declarar. Se a soma das duas percentagens for diferente de 100%, o Fisco aplicará automaticamente a fórmula 50-50, deduzindo a cada progenitor metade das despesas.

Se nada for comunicado às Finanças, será considerado o domicílio do dependente a 31 de dezembro do ano anterior e as despesas serão deduzidas a dividir por dois.

Até final de fevereiro de cada ano, também é preciso validar as faturas pendentes no portal e-fatura, para maximizar o reembolso.

Como declarar a residência alternada

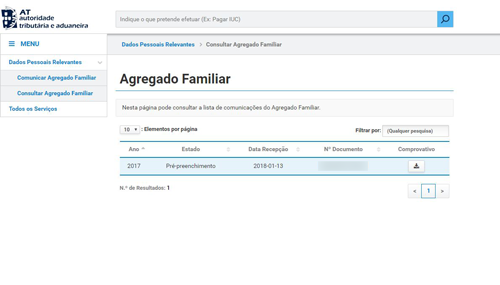

No menu lateral esquerdo do Portal das Finanças, vá a “Serviços” e, na área “Dados pessoais relevantes”, selecione a opção “Consultar agregado familiar”.

Nesta página, pode consultar a situação atual que tem por base o que foi declarado no IRS entregue no ano anterior. Clique em “Comprovativo”.

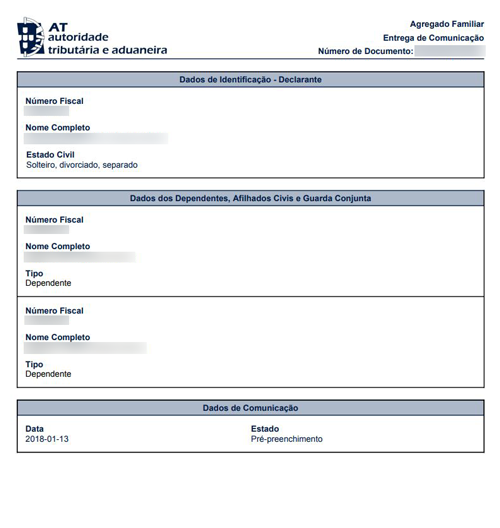

Para o passo seguinte, precisa da senha de acesso associada aos dependentes que façam parte do seu agregado familiar. Caso não tenha a senha, deve pedi-la no Portal das Finanças. Demora cerca de 5 dias a chegar ao domicílio fiscal.

Já pode consultar os dados pré-preenchidos que foram indicados na declaração do ano passado. No exemplo abaixo, os filhos estavam registados no sistema como se vivessem com apenas um dos pais.

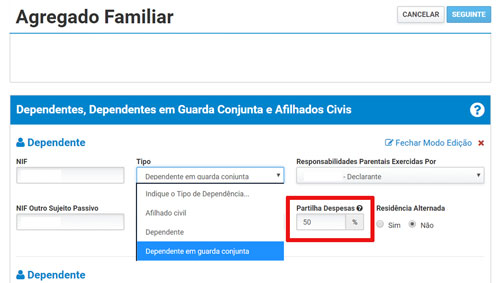

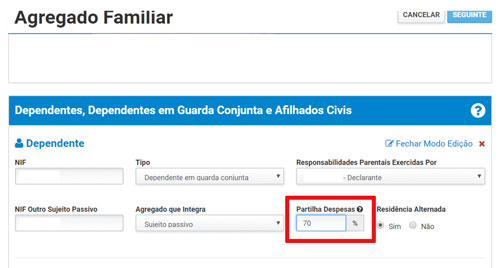

Para alterar a situação do dependente para uma situação de residência alternada, em que cada um dos pais suporta metade das despesas, é necessário “comunicar o agregado familiar” e alterar os dados na área “Dependentes, dependentes em guarda conjunta e afilhados civis”. Verá a opção “Residência alternada”. Selecione “Sim”. Precisará do número de contribuinte do outro progenitor, caso não esteja pré-preenchido.

Se um dependente não estiver na declaração do ano anterior e, consequentemente, não constar desse agregado, deve clicar em “Adicionar dependente”. Para fazer alterações, deve selecionar a opção “Abrir modo de edição” e, para seguir para as etapas seguintes, tem de selecionar “Fechar modo de edição”.

Há um campo que deve preencher: “partilha despesas”. É aí que cada progenitor deve indicar a percentagem de despesas que cada um vai deduzir. Mas atenção: se a soma das duas percentagens for diferente de 100%, o Fisco aplicará automaticamente a fórmula 50-50, deduzindo a cada progenitor metade das despesas.

Durante o processo, também terá de indicar a habitação permanente dos contribuintes. Os dependentes só podem ter um domicílio fiscal, daí a pergunta sobre o agregado familiar que integram. Se estiver abrangido pela declaração automática do IRS, os dados do imóvel estarão pré-preenchidos.

Abra o modo de edição para identificar o imóvel com o tipo (habitação própria ou arrendamento), o artigo, a fração e a localização.

Para finalizar o processo, clique em “Submeter”, no canto superior direito da página. Se todas as informações estiverem corretas, receberá no ecrã uma mensagem a informar que a comunicação foi bem-sucedida.

Fim das deduções injustas

Até 2017, os casais divorciados com filhos em regime de guarda partilhada podiam viver situações injustas na hora de fazer a declaração de IRS. Exemplos? Se o dependente vivesse em regime de alternância com os pais (uma semana com um progenitor e outra semana com o outro), o Fisco ia averiguar com quem vivia o filho a 31 de dezembro. E calculava o imposto como se o dependente estivesse a viver exclusivamente com o progenitor com quem tivesse a residência em comum.

Por outro lado, mesmo que tivesse ficado acordado em tribunal que as despesas relativas ao dependente (por exemplo, as de educação e saúde) fossem divididas em partes diferentes, o Fisco atribuía a dedução em partes iguais a cada um dos progenitores. Ou seja, não olhava a quem teria de suportar a fatia maior dessas despesas e, além disso, até poderia contrariar decisões tomadas em tribunal.

Desde que o e-Fatura foi posto em prática, em 2014, que alertávamos para este desfasamento da lei fiscal em relação à realidade de pais separados. Em junho de 2017, fomos ouvidos pela Comissão de Orçamento, Finanças e Modernização Administrativa sobre o assunto. As deduções relativas à guarda partilhada dos filhos são mais justas.

Fisco deveria cruzar comunicações de agregado

Mas há ainda incongruências no sistema fiscal que precisam de ser corrigidas com urgência, sob pena de estarem a prejudicar alguns agregados que integram dependentes em guarda partilhada.

Apesar de estar prevista a comunicação ao Fisco do regime de residência dos dependentes, o sistema tem vindo a revelar-se falível perante progenitores que comuniquem versões diferentes dessa realidade. Atualmente, o Fisco apenas tem em consideração a última informação recebida sobre o dependente. Em ex-casais desavindos, tal pode obrigar a uma corrida até à meia-noite de 15 de fevereiro para ter a última palavra junto do Fisco. E se um dos progenitores não concordar com a versão comunicada, não tem forma de a corrigir, nem em fevereiro, nem aquando da entrega da declaração de IRS, podendo ficar muito prejudicado na liquidação de imposto.

Exigimos, por isso, que o Fisco faça o cruzamento das comunicações dos dois progenitores, e, perante declarações contraditórias, obrigue à correção imediata da divergência, através da submissão do acordo de regulação das responsabilidades parentais.

Morada fiscal não pode condicionar dedução pessoalizante

Também no sistema de preenchimento de IRS, há correções urgentes a fazer. O quadro dedicado aos dependentes em guarda conjunta continua a pedir aos pais que indiquem qual o agregado em que os seus filhos vivem, estando a resposta indexada à morada fiscal do dependente. A injustiça acontece porque o agregado selecionado recebe toda a dedução pessoalizante que o Estado atribui a cada dependente, no valor de 600 euros (726 euros para menores de 3 anos).

A lei prevê que a dedução pessoalizante do dependentes em guarda conjunta seja repartida pelos dois progenitores, mas, na prática, não é isso que acontece em todos os casos. Há que corrigir esta situação com urgência, pondo fim a uma injustiça fiscal e a uma potencial fonte de conflitos familiares.